Com o Decreto 9.661/2019 assinado pelo Presidente Jair Bolsonaro, que reajustou o salário mínimo em 4,162% a partir de 1º de janeiro, os empregados domésticos que recebem salário mínimo deverão ter seus contratos de trabalho alterados no eSocial para fazer constar o novo valor de R$ 998,00.

Para os empregados que recebem salário superior ao mínimo, o reajuste deverá seguir o estipulado entre empregador e empregado no contrato de trabalho. Assim, poderá se dar em outra data e com outro percentual, a depender do que foi contratado.

É o caso, por exemplo, dos estados em que há piso salarial estadual. Como ainda não houve publicação do reajuste dos pisos estaduais para 2019 em nenhum dos estados que adota o piso estadual, caso o piso de 2018 seja maior que o mínimo, não há necessidade de o empregador fazer qualquer alteração.

Caso o valor do salário mínimo seja maior que o piso de 2018 (nestes estados), o empregador deverá reajustar o salário destes empregados equivalente ao valor do salário mínimo e, assim que ocorrer o reajuste do piso estadual, o empregador deverá reajustar novamente o salário do empregado, garantindo o pagamento do piso estadual.

A alteração de salário não é feita automaticamente pelo sistema, devendo ser realizada pelo empregador, antes de encerrar a folha do mês.

Mas atenção nos casos de férias: o empregador deverá primeiramente fazer a alteração salarial e, só então, registrar as férias, para que os novos valores sejam considerados no recibo e na folha de pagamento.

Se o empregado estiver gozando férias em 1º de janeiro, iniciadas em dezembro, a alteração deverá ser feita com data de início de vigência após seu retorno ao trabalho. Não se preocupe, o sistema aplicará o reajuste normalmente na folha do mês de janeiro.

O eSocial aceita registros sempre respeitando a ordem cronológica. Caso você tenha prestado alguma informação fora de ordem, exclua os eventos e volte a informá-los na ordem correta.

Veja o passo a passo a seguir:

1) Ao acessar o eSocial, selecione a opção Gestão de Trabalhadores, no menu Trabalhador;

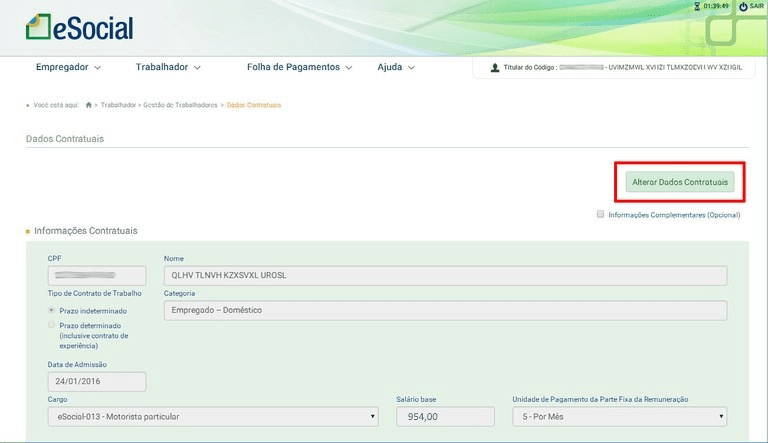

2) Clique no nome do trabalhador, e em seguida, em “Dados Contratuais”:

3) Clique em “Alterar Dados Contratuais”:

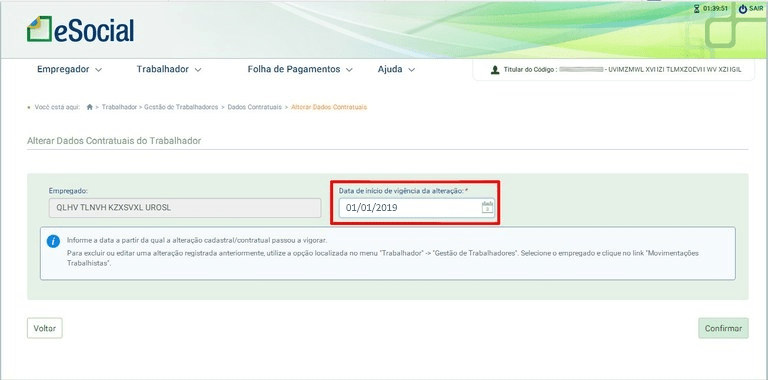

4) Digite a data de início de vigência da alteração, ou seja, a partir de qual data a alteração passou a vigorar. Para o novo salário mínimo, a vigência é a partir de 01/01/2019 (atente para a questão das férias citadas acima):

5) Informe o novo valor do salário do empregado, no campo “Salário Base”. Caso o empregado receba salário mínimo, o novo valor é de R$998,00:

6) Clique no botão “Salvar” para confirmar as alterações.

Fonte: eSocial – 02.01.2019 – Adaptado pelo Guia Trabalhista.

Veja temas relacionados no Guia Trabalhista Online: