Foi publicada a Nota Orientativa eSocial 20/2019 que trata das orientações sobre o tratamento a ser dado no caso de contratação de segurados com múltiplos vínculos, em função das alterações trazidas pela Emenda Constitucional nº 103/2019.

O art. 28 da referida emenda trouxe novas alíquotas para as contribuições previdenciárias dos segurados empregados, empregados domésticos e trabalhadores avulsos do Regime Geral da Previdência Social – RGPS, notadamente em função da implementação da progressividade graduada na apuração dessas contribuições.

Assim, o item 9 (encontrado nas páginas 104 a 106) do evento S-1200 do Manual de Orientação do eSocial – MOS versão 2.5.01 deve ser substituído pelo novo item 9 descrito abaixo:

Novo item 9

9) Em se tratando de trabalhadores com múltiplos vínculos, para que haja a correta apuração da contribuição previdenciária a ser descontada do trabalhador, no caso deste possuir outras relações de trabalho, amparadas pelo RGPS, na mesma competência, devem ser informados o CNPJ/CPF do(s) outro(s) contratante(s) e a(s) correspondente(s) remuneração(ões).

Como o salário-de-contribuição do segurado é a soma de todos os valores recebidos no mês, caso o segurado trabalhe para mais de um empregador/contratante, seu salário-de-contribuição será a soma do que receber em cada um deles.

Se o segurado empregado, inclusive o doméstico e o trabalhador avulso prestar serviços a mais de um empregador/órgão público, ele deve comunicar a todos eles os valores das remunerações recebidas e das contribuições previdenciárias descontadas, de modo a possibilitar o cálculo correto destas, a depender do período de apuração, conforme abaixo:

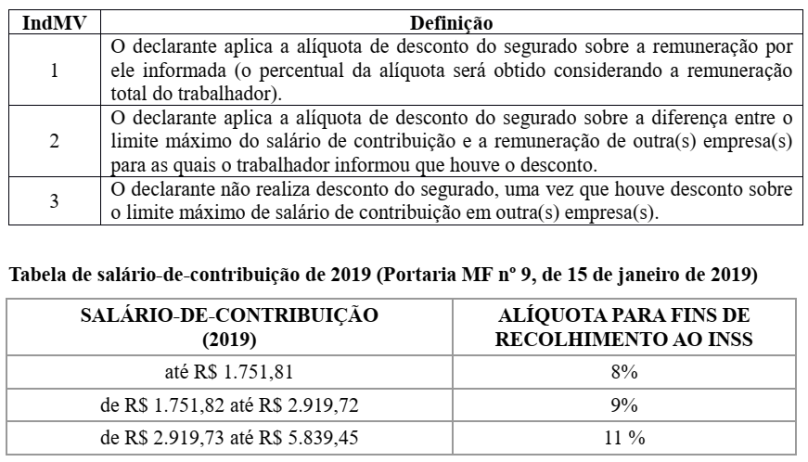

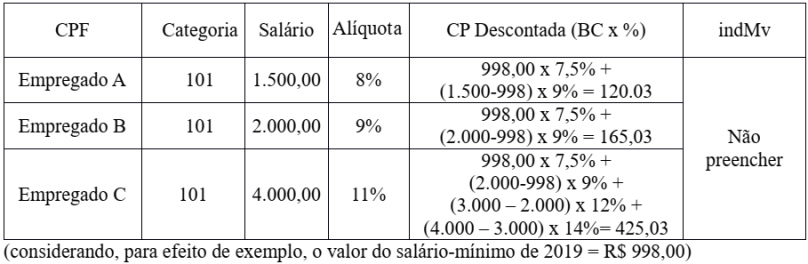

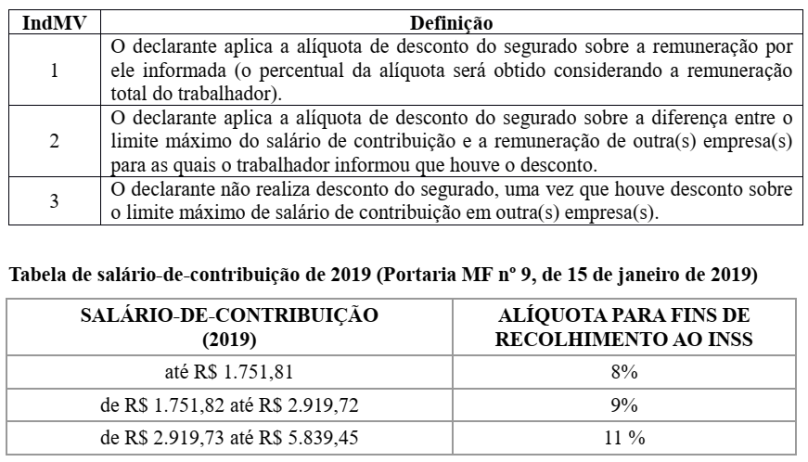

A) PERÍODO DE APURAÇÃO ATÉ 29.02.2020

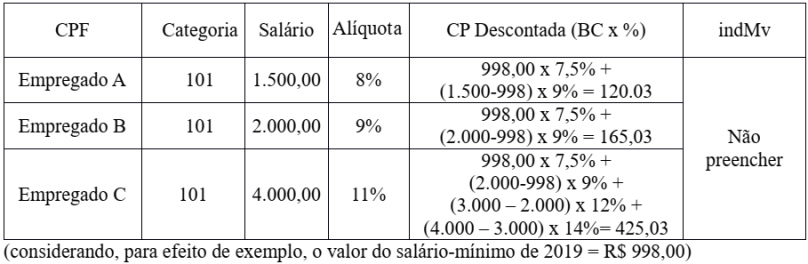

A fim de possibilitar a aplicação da alíquota correta (alíquota incidente sobre a totalidade da remuneração recebida pelo segurado na competência, em todas as fontes pagadoras, respeitando o limite máximo do salário de contribuição), deve ser informado o indicador de desconto {indMV} da contribuição previdenciária do trabalhador, conforme tabela abaixo, adotando a tabela de salário-decontribuição disposta em seguida, no caso do período de apuração abranger competências do ano de 2019:

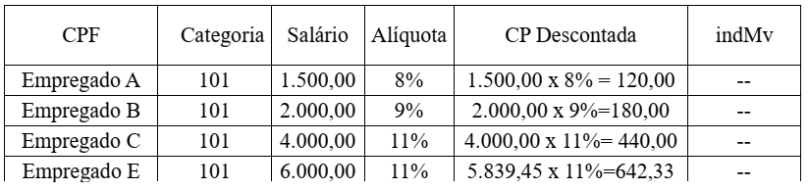

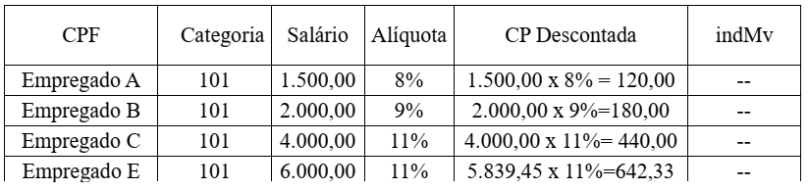

Para fixar melhor a forma de escrituração das situações que abrangem um ou mais vínculos, vejamos os exemplos a seguir:

Exemplo a.1

Situação Apresentada: único vínculo – apuração da contribuição previdenciária (CP):

Empregador: CNPJ

Exemplo a.2

Situação Apresentada: Empregado A com múltiplos vínculos (Empregador 1, 2 e 3) com

somatório das três remunerações abaixo do limite máximo do salário-de-contribuição:

(*) alíquota inicial – é a alíquota (errada) usada sem considerar a totalidade das remunerações auferidas no mês.

(**) alíquota correta – é a alíquota usada considerando a totalidade das remunerações auferidas no mês, no caso, R$ 4.500,00.

Exemplo a.3

Situação Apresentada: Empregado B com múltiplos vínculos (Empregador 1, 2 e 3) com

somatório das três remunerações acima do limite máximo do salário-de-contribuição (escolheu-se o último vínculo – empregador 3 – para fracionar a base de cálculo da contribuição previdenciária do segurado a fim de obedecer o limite máximo do saláriode-contribuição: indMV = 2) .

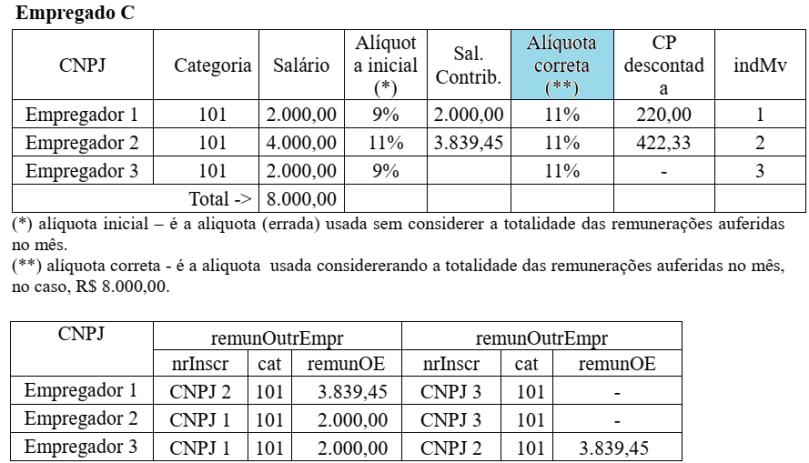

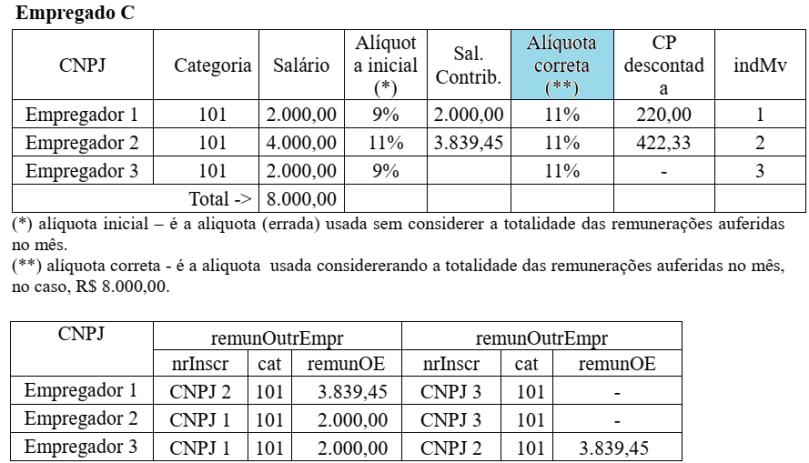

Exemplo a.4

Situação Apresentada: Empregado C com múltiplos vínculos (Empregador 1, 2 e 3) com

somatório de duas das três remunerações acima do limite máximo do salário-de contribuição (escolheu-se o segundo vínculo para a fracionar a base de cálculo da contribuição previdenciária do segurado a fim de obedecer o limite máximo do salário-de-contribuição, deixando o último vínculo sem nada descontar: indMV = 3).

Exemplo a.5

Situação Apresentada: Empregado/trabalhador D com múltiplos vínculos (Empregador 1, contratante sem vínculo de emprego 2 e Empregador EBAS – Entidades Beneficentes 3) com somatório das três remunerações acima do limite máximo do salário-de-contribuição (escolheu-se o ultimo vínculo para fracionar a base de cálculo da contribuição previdenciária do segurado a fim de obedecer o limite máximo do salário-de-contribuição: indMV = 2).

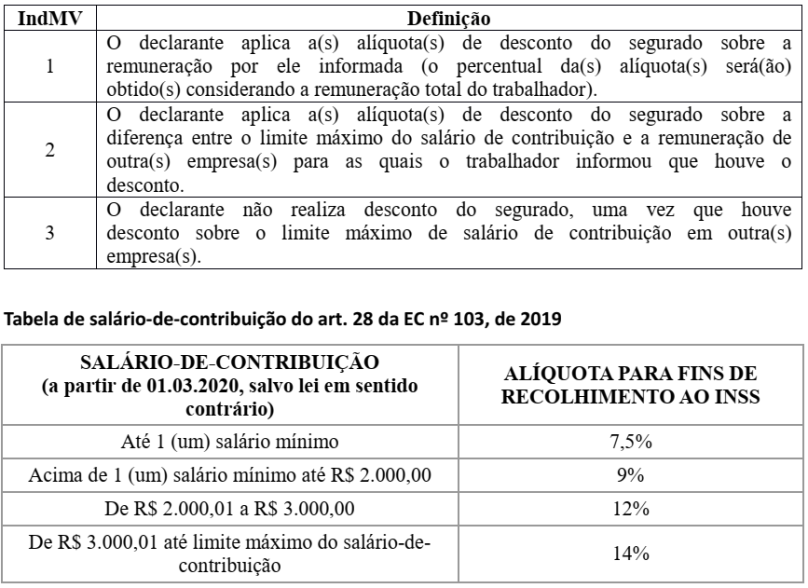

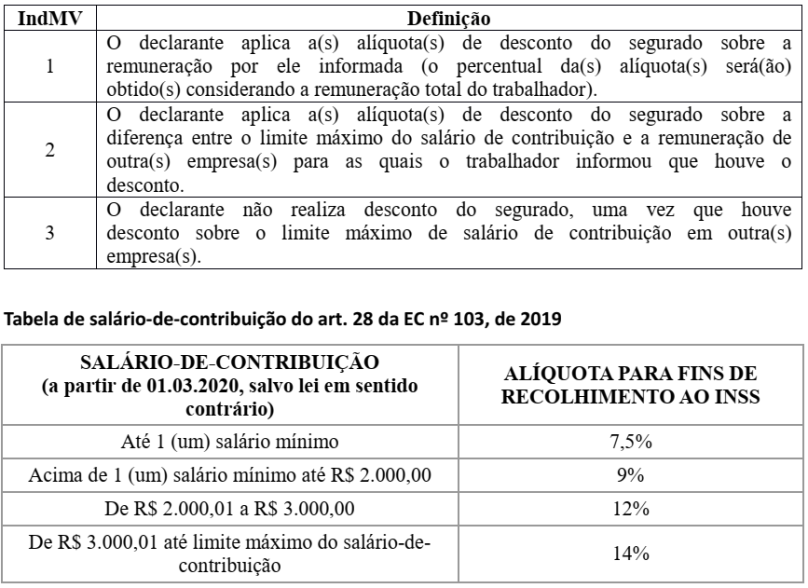

B) PERÍODO DE APURAÇÃO A PARTIR DE 01.03.2020

A partir de 01.03.2020 até disposição de lei em contrário alterando a Lei nº 8.212, de 1991, a fim de possibilitar a aplicação do(s) percentual(is) da(s) alíquota(s) correta(s), ou seja, do percentual pertinente a cada faixa na qual o segurado se enquadrar, considerando a totalidade da remuneração recebida pelo segurado na competência, em todas as fontes pagadoras, respeitando o limite máximo do salário de contribuição, deve ser informado o indicador de desconto {indMV} da contribuição previdenciária do trabalhador, conforme tabela abaixo, adotando a tabela de salário-de-contribuição disposta em seguida:

Exemplo b.1

Situação Apresentada: único vínculo – três empregados – apuração da contribuição previdenciária (CP):

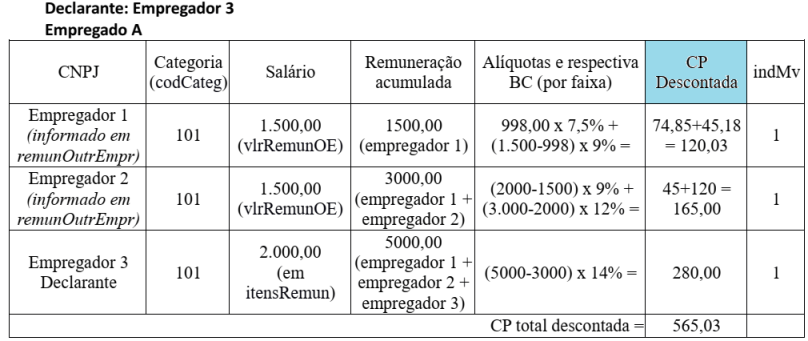

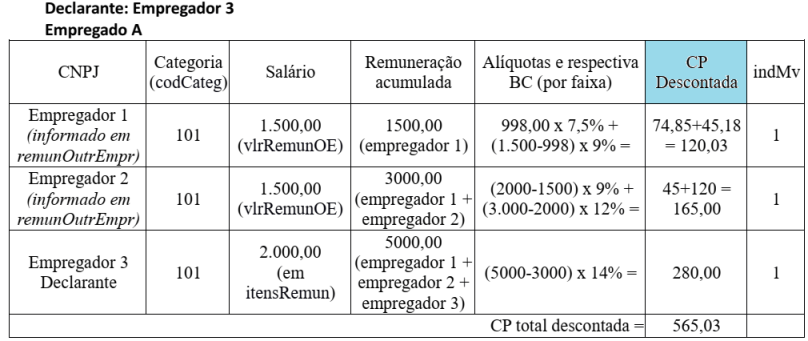

Exemplo b.2

Situação Apresentada: Empregado A com múltiplos vínculos (Empregador 1, 2 e 3, sendo o empregador 3 o “declarante”) com somatório das três remunerações abaixo do limite máximo do salário-de-contribuição.

Exemplo b.3

Situação Apresentada: Empregado B com múltiplos vínculos (Empregador 1, 2 e 3) com somatório das três remunerações acima do limite máximo do salário-de-contribuição (escolhe-se um vínculo para fracionar: indMV = 2).

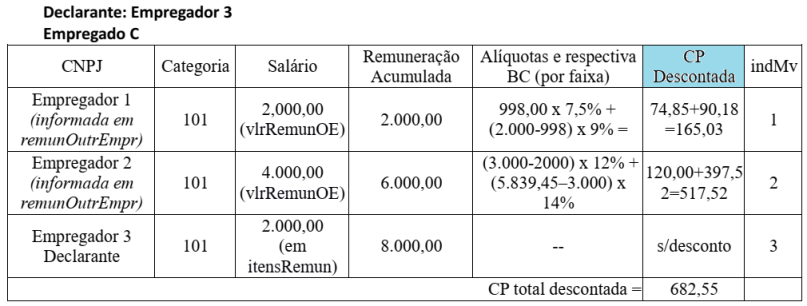

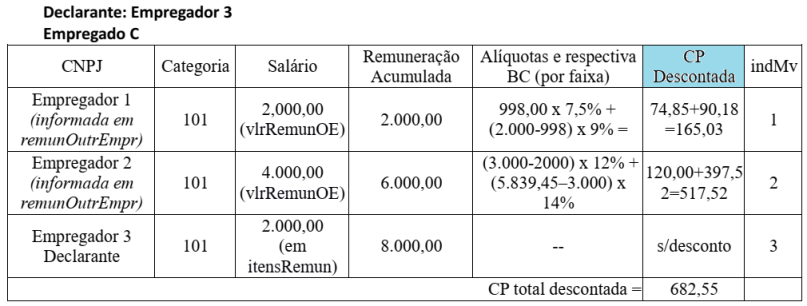

Exemplo b.4

Situação Apresentada: Empregado C com múltiplos vínculos (Empregador 1, 2 e 3) com

somatório de duas das três remunerações acima do limite máximo do salário-de-contribuição (escolhe-se um vínculo para fracionar: indMV = 2 e o último vínculo para

nada descontar: indMV = 3).

Exemplo b.5

Situação Apresentada: Empregado D com múltiplos vínculos (Empregador 1, contratante sem vínculo de emprego 2 e Empregador EBAS 3) com somatório das três remunerações acima do limite máximo do salário-de-contribuição (escolhe-se um vínculo para fracionar: indMV = 2).

Fonte: eSocial – Nota Orientativa eSocial 20/2019 – Adaptado pelo Guia Trabalhista.

E-Social – Teoria e Prática