Através da Instrução Normativa RFB 1.845/2018 foi instituído o Cadastro Nacional de Obras (CNO).

Para as obras de construção civil, que possuem responsáveis pessoas físicas ou jurídicas, a matrícula CEI passa a ser substituída pelo Cadastro Nacional de Obras – CNO que, obrigatoriamente, é vinculado a um CNPJ ou a um CPF.

As matrículas CEI existentes na data de implantação do CNO, relativas às obras de construção civil, passam a compor o cadastro inicial do CNO.

Até a implantação do Cadastro Nacional de Obras, era obrigatório ser usado o CEI da obra no lugar do CNO no eSocial.

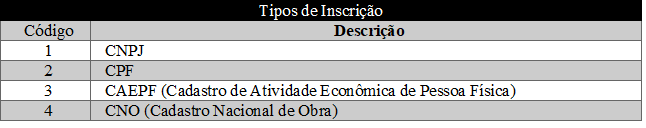

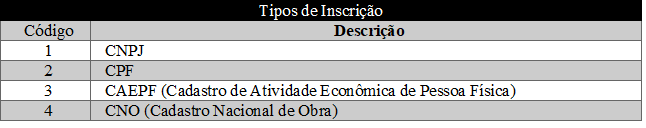

Veja abaixo os tipos de inscrição no eSocial:

Considera-se CNO o banco de dados que contém informações cadastrais das obras de construção civil e dos seus responsáveis. O CNO será administrado pela Secretaria da Receita Federal do Brasil (RFB).

Considera-se obra de construção civil, a construção, a demolição, a reforma, a ampliação de edificação ou qualquer outra benfeitoria agregada ao solo ou ao subsolo, conforme discriminação no Anexo VII da Instrução Normativa RFB nº 971/2009.

Devem ser inscritas no CNO todas as obras de construção civil, com exceções das reformas de pequeno valor.

A inscrição no CNO deverá ser realizada no prazo de até de 30 (trinta) dias, contado do início das atividades, na qual deverão ser informados todos os responsáveis pela obra.

São responsáveis pela inscrição no CNO:

I – o proprietário do imóvel, o dono da obra, inclusive o representante de construção em nome coletivo ou o incorporador de construção civil, pessoa física ou pessoa jurídica;

II – a pessoa jurídica construtora, quando contratada para execução de obra por empreitada total;

III – a sociedade líder do consórcio, no caso de contrato para execução de obra de construção civil mediante empreitada total celebrado em nome das sociedades consorciadas; e

IV – o consórcio, no caso de contrato para execução de obra de construção civil mediante empreitada total celebrado em seu nome.

A inscrição no CNO será realizada:

- por iniciativa do interessado:

a) por meio do sítio da RFB, na Internet; ou

b) em uma das unidades da RFB, independentemente da jurisdição; ou

- de ofício, pela RFB, no interesse da administração ou por determinação judicial.

A inscrição no CNO será única do início ao fim da obra. Nos casos em que ocorrer alteração de responsabilidade, o novo responsável deverá comparecer à unidade da Receita Federal, independentemente da jurisdição, para efetuar a transferência de responsabilidade.

As inovações inseridas pelo CNO visam simplificar a forma como as informações serão prestadas pelo usuário e preservar a confiabilidade dos dados cadastrais, permitindo uma melhor gestão sobre a regularização e o controle das obras.

Alinhado com essa diretriz, tem-se os seguintes aperfeiçoamentos e facilitações ao cidadão:

- O contribuinte poderá efetuar a inscrição da obra e algumas alterações no cadastro diretamente de sua residência ou estabelecimento;

- O CNO não é um cadastro do responsável, mas sim da obra. Dessa forma, ela permanece identificada, independentemente de quem seja o seu responsável;

- Novas funcionalidades evitam que o cidadão se desloque à unidade da Receita Federal. Por exemplo: para efetuar inscrição de obra cujo tipo de responsabilidade seja de Consórcio ou uma Construção em nome coletivo, não há mais necessidade de comparecimento a uma unidade de atendimento da Receita. O sistema busca, no CPF e no CNPJ, os dados dos corresponsáveis informados no momento da inscrição da obra;

- O CNO está desenhado para ser integrado ao Serviço Eletrônico de Regularização de Obra (SERO) sistema responsável pela regularização da obra, automatizando os cálculos do tributo devido.

O CNO permite o pré-preenchimento dos dados cadastrais com informações do Alvará. Atualmente o cidadão precisava preencher manualmente esses dados.

O CNO será implantado em duas etapas:

- A partir de novembro/2018 com acesso somente pelas unidades de Atendimento da Receita Federal;

- A partir de 21 de janeiro/2019 estará disponível para acesso pela sociedade, via e-Cac, sítio da Receita Federal e pelas unidades de Atendimento da Receita Federal.

Fonte: RFB – 23.11.2018 – Adaptado pelo Guia Trabalhista.