Diminuição no volume de novas ações, redução do estoque da Justiça do Trabalho e alterações relativas a aspectos processuais estão entre as principais consequências da Lei 13.467/2017, após um ano de vigência.

A Reforma Trabalhista completará um ano de vigência. A Lei 13.467/2017, sancionada em julho de 2017, entrou em vigor em 11 de novembro de 2017, trazendo mudanças na Consolidação das Leis do Trabalho (CLT).

“Até o momento, o principal impacto é a redução do número de reclamações trabalhistas, o que pode ser comprovado pelos dados estatísticos. Paralelamente, houve um aumento de produtividade”, afirma o presidente do Tribunal Superior do Trabalho (TST) e do Conselho Superior do Trabalho (CSJT), ministro Brito Pereira.

Em 12 meses de vigência das alterações introduzidas na CLT, ainda não houve mudança significativa da jurisprudência do TST. Isso porque a aprovação, a alteração ou a revogação de súmulas, precedentes normativos e orientações jurisprudenciais seguem um rito próprio, definido no Regimento Interno do TST.

“A revisão da jurisprudência se dá após ampla discussão, a partir do julgamento de casos concretos. Já há decisões de mérito no primeiro e no segundo graus sob a égide da nova lei. No entanto, eventuais recursos contra essas decisões estão aos poucos chegando ao Tribunal Superior do Trabalho”, explica o ministro.

Estatísticas

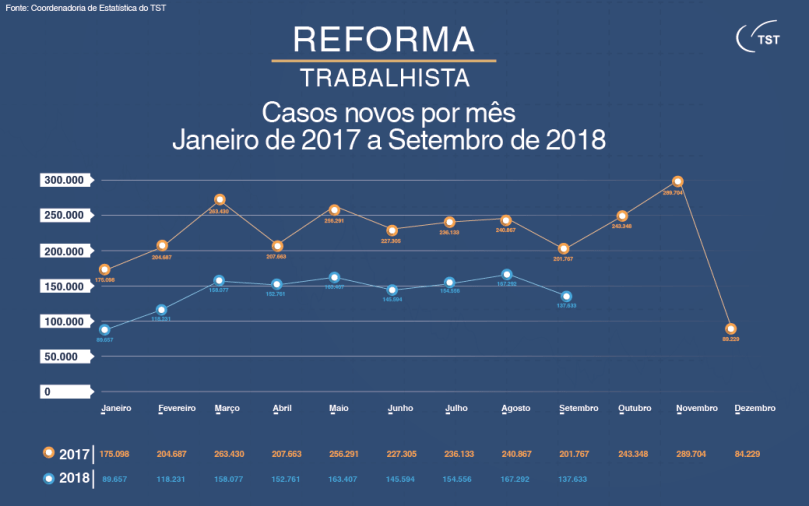

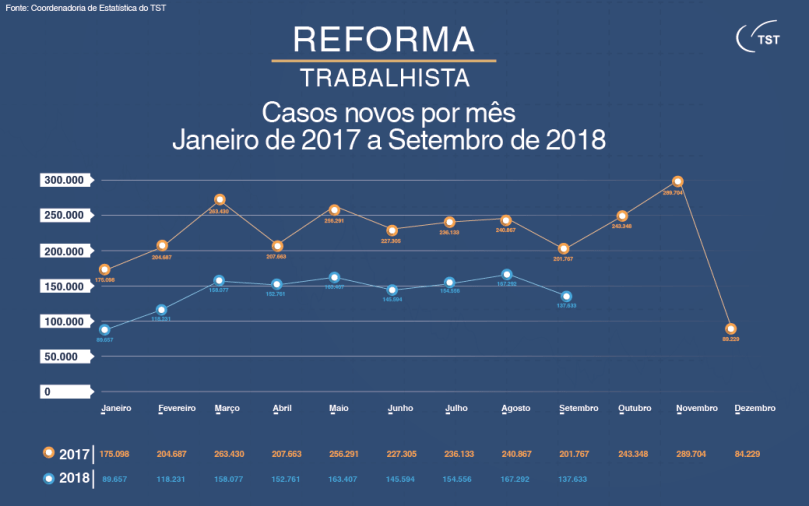

Em novembro de 2017, mês de início da vigência das mudanças, houve um pico de casos novos recebidos no primeiro grau (Varas do Trabalho): foram 26.215 processos (9,9%) a mais em relação a março de 2017, segundo mês com maior recebimento no período.

No entanto, em dezembro de 2017 e janeiro de 2018, o quadro se inverteu. Desde então, o número de casos novos por mês nas Varas do Trabalho é inferior ao de todos os meses referentes ao mesmo período de janeiro a novembro de 2017.

Segundo a Coordenadoria de Estatística do TST, entre janeiro e setembro de 2017, as Varas do Trabalho receberam 2.013.241 reclamações trabalhistas. No mesmo período de 2018, o número caiu para 1.287.208 reclamações trabalhistas.

A redução momentânea no número de reclamações trabalhistas ajuizadas deu à Justiça do Trabalho uma oportunidade para reduzir o acervo de processos antigos pendentes de julgamento.

Em dezembro de 2017, o resíduo nas Varas e nos Tribunais Regionais do Trabalho era de 2,4 milhões de processos aguardando julgamento. Em agosto de 2018, esse número caiu para 1,9 milhão de processos.

“A manutenção do ritmo de prolação de sentenças e de acórdãos tem permitido uma diminuição do estoque bastante significativa”, observa o corregedor-geral da Justiça do Trabalho, ministro Lelio Bentes Corrêa.

Direito processual

Em junho deste ano, o Pleno do TST aprovou a Instrução Normativa TST 41/2018, que explicita normas de direito processual relativas à Reforma Trabalhista.

De acordo com o texto aprovado, a aplicação das novas normas processuais é imediata, sem atingir, no entanto, situações iniciadas ou consolidadas antes das alterações. Assim, a maioria das alterações processuais não se aplica aos processos iniciados antes de 11/11/2017.

Entre os temas tratados na IN-41 estão a prescrição intercorrente, os honorários periciais e sucumbenciais, a responsabilidade por dano processual, a aplicação de multa a testemunhas que prestarem informações falsas, o fim da exigência de que o preposto seja empregado e a condenação em razão de não comparecimento à audiência.

As instruções normativas não têm natureza vinculante, ou seja, não são de observância obrigatória pelo primeiro e pelo segundo graus. Contudo, sinalizam como o TST aplica as normas.

Transcendência

A redação do artigo 896-A da CLT dada pela Reforma Trabalhista prevê que o TST examine previamente se a questão discutida no recurso de revista oferece transcendência com relação aos reflexos gerais de natureza econômica, política, social ou jurídica.

Entre os indicadores de transcendência estão o elevado valor da causa (econômica), o desrespeito à jurisprudência sumulada do TST ou do Supremo Tribunal Federal (política), a postulação de direito social constitucionalmente assegurado (social) e a existência de questão nova em torno da interpretação da legislação trabalhista (jurídica).

Os critérios de transcendência vêm sendo aplicados pelos ministros do TST desde a atualização do Regimento Interno para incorporar as alterações legislativas.

Em relação à transcendência, a IN prevê que o exame seguirá a regra já fixada no artigo 246 do Regimento Interno do TST, incidindo apenas sobre acórdãos de Tribunais Regionais publicados a partir de 11/11/2017.

Art. 246. As normas relativas ao exame da transcendência dos recursos de revista, previstas no art. 896-A da CLT, somente incidirão naqueles interpostos contra decisões proferidas pelos Tribunais Regionais do Trabalho publicadas a partir de 11/11/2017, data da vigência da Lei n.º 13.467/2017.

Nota Guia Trabalhista: Entre os indicadores de transcendência estão o elevado valor da causa (econômica), o desrespeito à jurisprudência sumulada do TST ou do Supremo Tribunal Federal (política), a postulação de direito social constitucionalmente assegurado (social) e a existência de questão nova em torno da interpretação da legislação trabalhista (jurídica). Fonte: TST – 25.11.2017.

“Os recursos de revista que não atendem a nenhum desses critérios não são providos e o processo termina, sendo irrecorrível a decisão monocrática do relator”, explica o presidente do TST. “Com isso, os conflitos se encerram mais rapidamente”.

Direito material

As questões de direito material, que dizem respeito à aplicação da lei às situações concretas, serão discutidas caso a caso, no julgamento no primeiro e no segundo graus e, em seguida, no julgamento dos recursos sobre os temas que chegarem ao TST.

As novidades no direito material introduzidas na CLT pela reforma dizem respeito a férias, tempo à disposição do empregador, teletrabalho, reparação por dano extrapatrimonial, trabalho intermitente e extinção do contrato por acordo entre empregado e empregador.

A respeito delas, deverá haver uma construção jurisprudencial a partir do julgamento de casos concretos. Somente após várias decisões do TST sobre a mesma matéria, a Comissão de Jurisprudência e Precedentes Normativos apresenta estudo com o fim de propor a edição, a revisão ou o cancelamento de súmula, precedente normativo ou orientação jurisprudencial.

Questionamentos

As alterações introduzidas na CLT pela Lei 13.467/2017 foram objeto de grande número de questionamentos perante o Supremo Tribunal Federal (STF) em ações diretas de inconstitucionalidade.

As ações foram ajuizadas tanto pela Procuradoria-Geral da República (PGR) quanto por entidades representativas de empregados, de empregadores e de setores diversos da economia.

Um dos pontos mais questionados diz respeito à contribuição sindical. O fim da obrigatoriedade da contribuição foi questionado em 19 ações. Em junho, o STF declarou a constitucionalidade do dispositivo com o entendimento de não se poder admitir a imposição da cobrança quando a Constituição determina que ninguém é obrigado a se filiar ou a se manter filiado a uma entidade sindical.

O STF também deve concluir julgamento sobre a constitucionalidade de artigo que impõe à parte vencida, mesmo que beneficiária da justiça gratuita, o pagamento dos honorários advocatícios e periciais.

Para a Procuradoria-Geral, a medida impõe restrições inconstitucionais à garantia de gratuidade judiciária aos que comprovam insuficiência de recursos e viola as garantias constitucionais de amplo acesso à jurisdição e de assistência judiciária integral aos necessitados. O julgamento se encontra suspenso em razão de pedido de vista.

Também são objeto de ações no Supremo Tribunal Federal artigos da Lei 13.467/2017 referentes ao trabalho intermitente, à atualização dos depósitos recursais, à fixação de valores de indenização por dano moral e à realização de atividades insalubres por gestantes e lactantes.

Fonte: TST – 05.11.2018 – Adaptado pelo Guia Trabalhista.

Veja temas relacionados no Guia Trabalhista Online: